作为金融科技的分支,监管科技有望成为下个投融资风口

图片来源:视觉中国

文 | 钛资本研究院

2017年5月,中国人民银行官网公布成立了金融科技(FinTech)委员会,旨在加强金融科技工作的研究规划和统筹协调。公告认为金融科技是技术驱动的金融创新,为金融发展注入了新的活力,也给金融安全带来了新挑战。中国人民银行金融科技委员会将强化监管科技(RegTech)应用实践,积极利用大数据、人工智能、云计算等技术丰富金融监管手段,提升跨行业、跨市场交叉性金融风险的甄别、防范和化解能力。这也是中国金融监管部门首次就监管科技正式对外提出RegTech的表述。

而早在2016年6月,国际金融科技媒体MEDICI发布了一份2015市场调研报告,认为全球对于监管、遵从和治理软件的需求将在2020年达到1187亿美元,当时亚太市场就占据了35%的市场份额。而在监管科技软件方面的投资将在少于三年内为金融服务公司带来600%的ROI,因为监管科技对于金融企业来说是刚需,例如HSBC银行2015年的前九个月在监管和遵从方面的花费就高达22亿美元、达33%的年增幅,而绝大多数金融企业还没有投资监管科技。

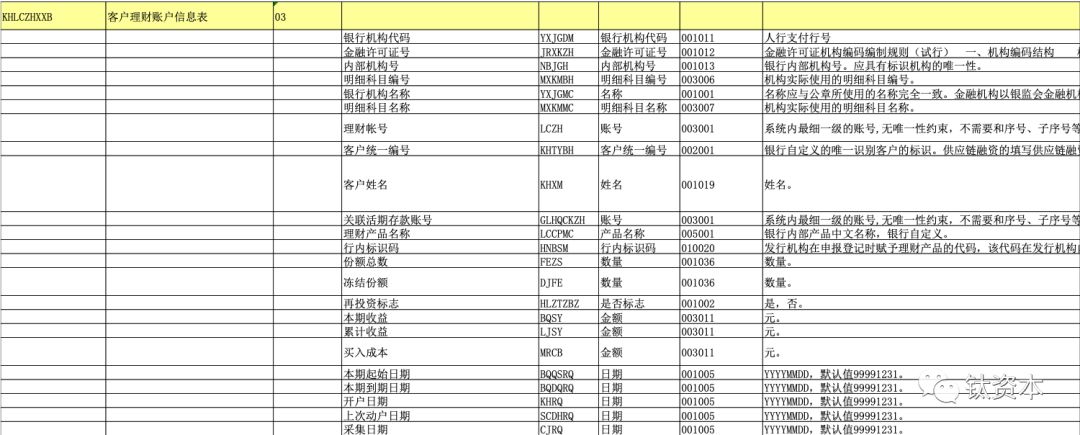

实际上自从2008年金融危机以来,各国对金融机构的监管都趋于严厉,金融机构也不得不在合规领域上投入前所未有的人力、物力,监管科技应运而生。作为金融科技的一个分支,监管科技是科技与金融监管全方位融合的产物。随着2017年5月中国人民银行金融科技委员会的成立,我国监管科技开始从讨论阶段走向了实质性的制度化和具体运用阶段。2018年8月,证监会正式印发《中国证监会监管科技总体建设方案》,明确了监管科技1.0、2.0、3.0各类信息化建设工作需求和内容,明确了五大基础数据分析能力、七大类32个监管业务分析场景,提出了大数据分析中心建设原则、数据资源管理工作思路和监管科技运行管理“十二大机制”。

监管科技将是一片蓝海,具有非常大的发展空间。在钛资本新一代企业级科技投资人投研社第13期中,钛资本合伙人金豪义做了题为《RegTech——监管进入科技时代》的分享。本次分享中,金豪义探讨了FinTech不应是金融创新规避监管的手段,监管欠缺顶层设计,RegTech是监管愿意大力投资的“法宝”以及金融机构降低合规成本的利器等观点,并提出以区块链为首的新技术在监管领域大有可为,RegTech有望成为更加细分的投融资风口。

金融监管的现状

随着RegTech成为一条蓝海型投融资主赛道,很多金融科技公司也开始跟着热度向RegTech靠近,跟风定义自己为RegTech公司。但到底什么是RegTech?

通过科技差异化的竞争而规避了监管要求,这是RegTech吗?实际上,真正的RegTech不是通过金融创新去规避监管的手段,而是满足合规要求的手段。当前的监管逻辑,其实缺乏顶层设计,因此RegTech是监管机构愿意投资的“法宝”。因为依靠传统的人工无法应对复杂的数据和客户变化,以及快速的科技创新,因此证监会、人民银行陆续出台了针对类似RegTech的管理要求。RegTech还解决了金融机构复核的合规成本,其占比超过RegTech市场的10%,尤其是对于海外的金融机构。对于国内的金融机构来说,RegTech也是降低合规成本的好工具。

金融的创新式陷阱和对投融资的价值

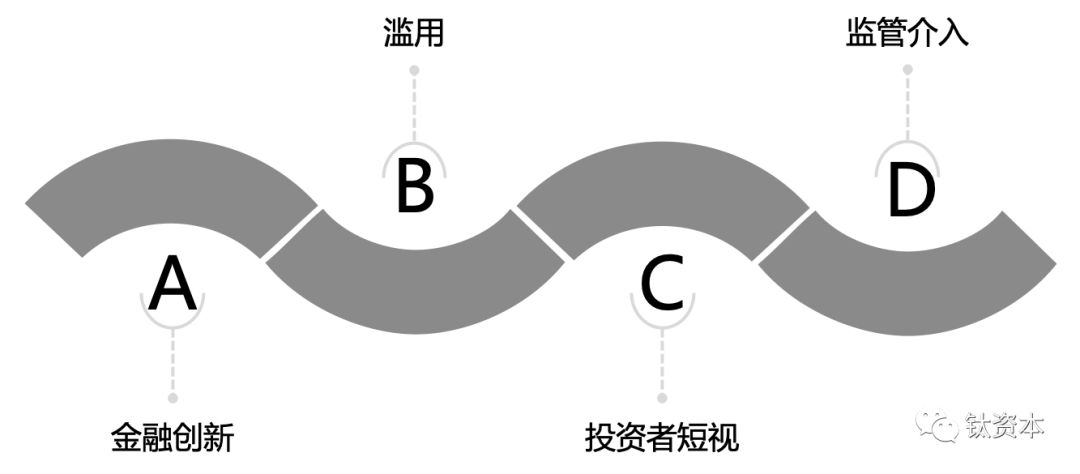

区块链、大数据和人工智能等新技术在监管领域大有可为,尤其是区块链在很多其它场景难以落地,但是在监管领域则有很好的使用场景。纵观这一百年来,金融机构“创新-短视(跟风)-失控-监管”的套路长期有效,所以监管科技的发展相对稳定和持久,不会形成大泡沫后的破灭,该领域的资产将是优质资产。

监管科技的定位是保护金融参与者主体的一个工具,金融体系的主要核心风险对应三种主体——投资者、金融机构和监管部门。投资者面对的主要是投资损失的风险,金融机构面对的主要是应对监管机构合规要求的主体风险,监管部门面对的主要是如何有效地监管规避系统化风险发生的难题,包括常说的灰犀牛或者黑天鹅事件。这三者共生共融,而不是互相对立、互相排斥。

有一种风险是你妈觉得你有风险

版权保护: 本文由 沃派博客-沃派网 编辑,转载请保留链接: http://www.bdice.cn/html/37741.html